8月17日,沉寂许久的大疆传来一个新消息。

据多家媒体报道,大疆有意进军Ebike(Electric-Bike,电动自行车)领域,并在内部成立了代号为EB的项目组。目前该项目仍在秘密运作阶段,不过大疆早在疫情前便已开始探索,对Ebike项目相当重视。

电动自行车的概念最早起源于上世纪80年代的日本,初代产品被称为PAS——即Power Assist System,电动助力自行车,采取人力和电动系统双重控制的设计理念。后来经过数十年演变,监管法规持续完善、动力控制系统也不断进步,出现了没有脚踏设计、全靠电力驱动的Ebike。

在国内,Ebike的概念不算流行,受价格、使用场景等因素限制,受众面也很有限。但在国外,尤其是日本、欧洲和北美等经济发达地区,随着能源价格上涨、环保及运动健康概念深入人心,Ebike市场日渐火爆。

对这个新风潮,资本市场反应迅速。在大疆之外,腾讯、阿里等大厂也早已瞄准Ebike赛道。热钱涌入、需求爆发,Ebike会成为一片新的蓝海,还是一颗转瞬即逝的流星?

(图片来自UNsplash)

无人机市场饱和,大疆押宝Ebike谋出路

截止发稿时,大疆尚未对进军Ebike行业一事作出回应。但不可否认的是,大疆的主业无人机面临增长瓶颈,寻找新增长点刻不容缓。

圈外财经(ID:quanwaicaijing)在此前的报道《无人机卖不动了,大疆造车突围》中就分析过,大疆的营收增速在2013-2017年将达到巅峰,五年年均复合增长率超过120%,但随后陷入萎缩。大盘增长不力,是大疆最大的烦恼。

若弗斯特沙利文的统计显示,工业级无人机的市场占有率在过去几年不断上升,预计到2026年市场规模将达到2658亿元。相对应地,大疆最擅长的消费级无人机市场占有率将从巅峰时期的80%逐步下跌至54%。要知道,尽管大疆早已开始多元化转型,但时至今日消费级产品仍贡献超过七成的营收。

在大疆的众多转型计划中,车载业务是最受关注的一项。

大疆车载团队组建于2016年,随后拿到了深圳第一批智能网联车汽车测试牌照并在2019年建立了首座车规级智能制造中心。2021年,大疆还在上海车展首次展示了其智能驾驶解决方案,上汽通用五菱旗下的宝骏KiWi EV则成为全球首款搭载大疆车载行泊一体智能驾驶系统的量产车型。

截至去年年底,该团队规模超过千人,其中70%以上为研发人员。今年1月,有消息称大疆车载正式拆分、独立发展,并改名为深圳卓驭科技有限公司。总的来说,大疆车载业务已经走上正轨。既然如此,集团也是时候寻找下一个增长点了——这一次还是和车打交道,只不过换成了更轻巧的Ebike。

大疆选中Ebike的原因不难理解:电动自行车和无人机行业存在不少共通性,大疆的技术、生产经验都可以复制到新产品线上;目标用户都是有一定消费能力的年轻人,用户画像部分重叠。

Ebike的技术门槛不算高,核心技术主要是动力系统(即电池、电机),以及具备智能感知、自动调节动力功能的力矩传感器。除了德国博世和日本的雅马哈等大厂外,轻客等新锐品牌也拥有了自研的力矩传感器动力系统,有多年硬件研发经验的大疆想攻克这个关卡相信不会太难。

从当前曝光的信息,大疆Ebike将以高端车型为主,专攻海外市场,并瞄准运动越野场景。横向对比其他主流品牌,产品售价跨度极大,但总体偏好。Marketsandmarkets的统计显示,1000美元及以上区间的Ebike产品占比最高,达到70%,另外还有约25%的产品售价在4000美元以上。

由此不难看出,大疆Ebike定位高端、海外市场,确实有自己的道理。国外走红、国内无人问津,决定了Ebike的小众属性。出海,似乎是唯一的宿命。

海外当红、国内冷清,Ebike品牌只有出海一条路?

Ebike市场的潜力是毋庸置疑的。根据Statisia的数据,2022-2027年全球Ebike市场将保持10%的年均复合增长率,预计到2030年其市场规模将突破千亿美元大关。

然而,外界对Ebike的认知,还存在十分明显的地域差异。

在Ebike的发源地日本,其渗透率高达45%,美国虽然起步晚但胜在进步快且国民消费水平高,市场潜力很大。来自Data Bridge Market Research的报告指出,2022年一季度美国进口的Ebike数量和销售量甚至超过了电动汽车。但在国内,Ebike距离普罗大众还很远。

Ebike在海内外的热度差异,受到政策、文化、城市规划等诸多因素影响。

一方面,欧洲、美国、日本都具备极强的环保意识,政府也努力推动出行方式改革、疏导城市交通。在新能源汽车之外,更轻便、售价相对也更低的Ebike,自然成为很多年轻人的新宠。政府也十分鼓励国民用Ebike取代传统出行工具,美国、英国、法国、瑞典和加拿大都提供了针对Ebike的补贴政策。

另一方面,欧美青少年群体盛行骑行文化,尤其是在西欧。荷兰、比利时等国在发展规划中也十分重视骑行环境,城市预留了合理的骑行区间,节假日的乡村骑行线路更是连很多外国游客都欲罢不能。

将目光放回国内。Ebike水土不服部分是源于文化、政策方面的差异。比如国内大城市车流密集、城市规划对骑行运动并不友好,用户对Ebike也缺乏文化上的认同。以至于城市骑行运动在年内走红后,小红书用户们追捧的还是传统自行车——哪怕某些高端车型的售价已经和Ebike相差无几。

此外,欧盟对Ebike、电动摩托的分类有明确界定,充电标准也做了准确划分,而国内在这方面起步较晚并不成熟。知乎答主“特洛诺米”就直言,国内的Ebike定位太模糊,续航、动力比不上小电驴,想锻炼又不如骑传统的自行车,只能充当一个“玩具”——不是纯粹想娱乐,谁会花大几千买一台Ebike?

当然了,阻碍Ebike普及的最主要因素,肯定离不开价格二字。翻看国内各大社交平台也可以发现,大多数消费者对Ebike的评价大多离不开“中看不中用”、“性价比低”、“使用场景有限”等关键词。

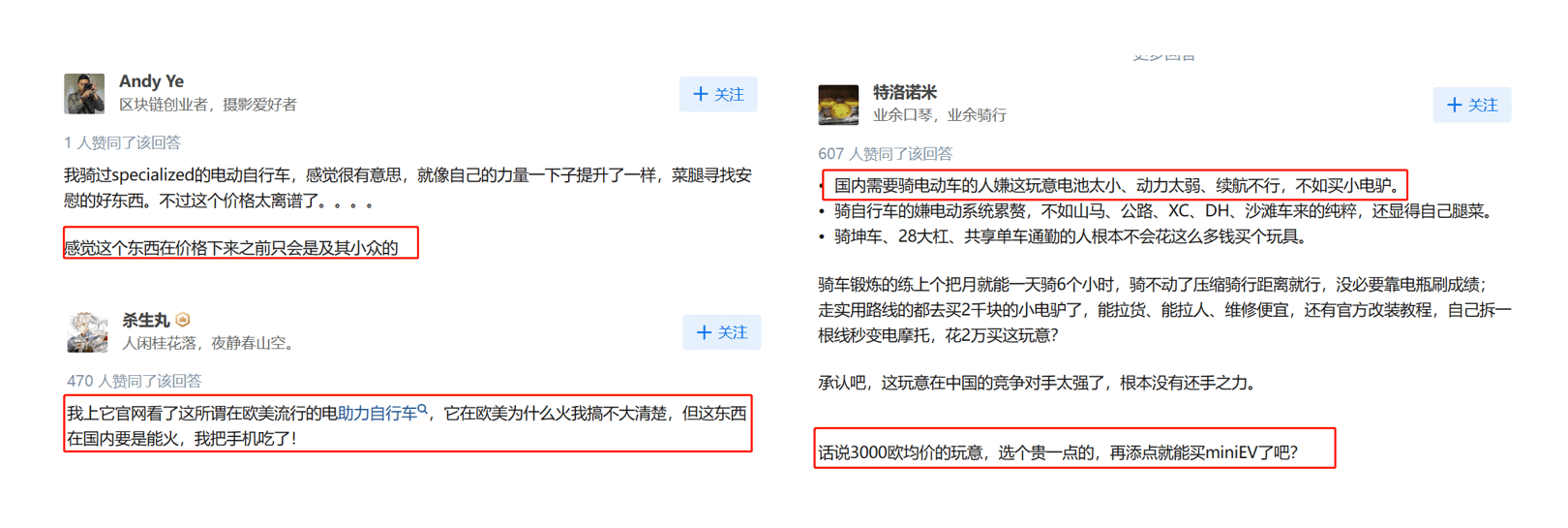

知乎上不乏“电动自行车Ebike在国内的情况如何”、“国外很火的Ebike为什么在国内鲜有人问津”等问题,下方高赞回答全在泼冷水。

答主“杀生丸”就以Urtopia的碳纤维电动自行车为例,直言其2799美元的售价既不实用还贵得离谱,在国内“无人问津简直不要太合理”。答主“Andy Ye”则言辞切切,断言“价格下来之前这东西只能是小众玩物”。

![]()

(图片来自知乎)

教育用户的成本是很高的,在各项推广条件尚未成熟之前,大疆跟随其他品牌的脚步,将目光瞄准更成熟的海外市场合情合理。然而,和智能驾驶一样,Ebike也是投资圈的抢手货。

巨头云集、群狼环伺,所有人都想赶来分一杯羹,谁也没有必胜的把握。

巨头扎堆、新秀涌现,烧钱大战一触即发

国内一众Ebike品牌,同样将海外市场视为主阵地。

前面提及的Urtopia成立于2021年,主打3000-6000美元以上高端产品,喊出要当“Ebike界特斯拉”的口号,成功走红美国。其首款产品在登陆众筹平台indiegogo后大受欢迎,首轮销售金额就超过了300万美元。

同样成立于2021年的Velotric,也全力开发美国市场。去年5月,Velotric开通美国官方线上销售渠道,花了7个月的时间将销售额提升到超1500万美元。今年Velotric重点发力线下,截止二季度末已经和300多家线下经销商建立了合作关系,目标是在年底前将这个数字增加到700家。

唯一有点特殊的,是小米。小米在2019年开始自主研发Ebike,并发布了小米云光折叠自行车系列产品。秉持一贯的高性价比定位,小米Ebike以内销为主,且走大众化路线,和上述品牌形成错位竞争。

而这些成立时间才两年多的品牌,能快速走出国门、拿到千万美元级别的销售额,当然不是单纯靠自己。

除了地域差异,消费者和资本对Ebike的认知还存在圈层差异:在国外消费者眼里,Ebike只是一个普通的骑行工具,国内用户甚至不会多看它一眼。但在大厂和投资机构眼里,Ebike是十足的香馍馍,各路资本为抢到优质项目早已刺刀见红——在Urtopia、Velotric背后,其实都站着一群VC天团。

截至目前,Velotric先后完成了A轮和A+轮融资,分别由复兴锐正资本、红点中国和光点资本领投,累计融资额超过1亿元。Urtopia则在去年完成了光速中国创业投资和DCM领投的千万美元级别pre-A轮融资。

根据公开资料,过去一年获得公开融资的Ebike品牌还有Aventon、SURPANDA、Tenways等。其中Tenways已经融到了A2轮,最新一轮融资有钟鼎资本、腾讯、高瓴资本和阿里共同参与,股东名单堪称豪华。

不过和腾讯、阿里们不同,大疆是亲自下场造车,参与程度要深得多。正如上文所说,Ebike的技术门槛不算高,大疆的研发能力、资金实力不太可能输给这些成立仅数年的新品牌。但正由于缺乏技术壁垒、同类品牌泛滥,怎样打出差异化,是一个值得思考的问题。

几个大热品牌,都有明确的定位和目标人群。Urtopia的产品主要针对城市通勤场景,目前只有两条产品线,SKU十分精简;Mokwheel、Tenways都专攻户外运动场景,产品售价跨度也更大;Velotric兼而有之,产品矩阵丰富,有Discover(通勤车)、Nomad(越野车)和Thunder(轻运动系列)三条产品线。

配合各自定位,这些品牌的产品都有自己的特点。比如专注城市内通勤的Urtopia会着重强调其便携性,车身框架、前叉和车把座椅都采用碳纤维材料,比一般的Ebike要更轻盈一些。Tenways则充分考虑用户的社交需求,以造型设计见长。

大疆Ebike尚在起步阶段,之后会走哪条路线还不好说。但在竞争激烈的行业里,选择往往比努力更重要,大疆必须想清楚之后的路该怎么走。

写在最后

消费者的态度,实在是难以捉摸。在Ebike走红之前,电动两轮车率先掀起了一场轰轰烈烈的高端化运动。无论是雅迪、爱玛等传统企业,还是小牛电动和九号等新锐品牌,都全力开拓高端市场,将产品均价推到一个新高度。

但这股高端化潮流,最近已有熄火迹象。最新财报显示,小牛电动二季度总收入同比增速接近归零且由盈转亏,录得190万净亏损。其中,其国内市场销量为17.86万辆,同比下降约1%——这还是在单车均价同比上涨8.1%的情况下取得的成绩。

在消费降级的大背景下,消费者对价格的感知相当敏感。Ebike有自己的独特性,但还称不上是刚需。消费者追求高品质,也看重性价比。在保持创新的同时,提供更合理的价格,是各路玩家需要长期努力的事情。

风险提示:

本文不构成任何投资建议,市场有风险,投资需谨慎。

best college football bets week 1

sports bets picks

online slots games

发布于:广东省

声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。